商品

香港首隻原油期貨指數ETF 三星標普高盛原油ER期貨ETF讓您直接投資原油市場

跟蹤原油的「現貨」價(意思是即時付款交收特定實體商品的報價)隱含實體擁有商品及若干有關費用,例如交貨、儲存及保險費用。

投資者在彭博所見或由新聞報道所報的原油「現貨」價按定義並非可投資的回報。因此世界各地的投資者,ETF 亦然,都採用流通的標準化期貨合約投資於原油市場。標準化期貨合約隱含的是預先設定的可交收等級原油在某指定地點的交收費用。

原油市場概覽

何謂原油?

原油是一種自然產生、未經提煉的石油產品,含有碳氫化合物沉積及其他有機物料。原油經提煉可生產可利用產品,例如汽油、柴油及各種石油化學品。這是一種不可再生資源,亦稱為化石燃料,意思是它不能按人消耗的速度以自然方式予以替代,因此是有限的資源。

原油供應

石油輸出國組織(「OPEC」)的原油生產是影響石油價格的重要因素。此組織力求透過定下生產目標,積極管理其成員國的石油生產。一直以來,每當OPEC生產目標減少時,原油價格便會上升。

石油輸出國組織(「OPEC」):OPEC成員國的生產約佔全世界原油產量的40%。對全球價格同樣重要的是OPEC的石油輸出量約佔國際石油貿易的60%。如此的市場佔有率令OPEC的行動能夠而且確實影響國際石油價格。尤其是OPEC最大的生產商沙地阿拉伯,其原油產量有任何變化跡象,都經常影響石油價格。

OPEC成員國運用其可供應產能的程度往往用作顯示全球石油市場供應的寬緊程度,亦顯示OPEC對提升油價有多大影響力。若有潛在危機出現,以致石油供應減少,OPEC的剩餘產能也顯示全球石油市場應對危機的能力。因此,在OPEC的剩餘產能達到低點時,油價或多或少包含趨升的風險溢價。市場受OPEC成員國境內及成員國之間的地緣政治事件影響,因為此等事件過往曾導致石油減產。由於OPEC具左右市場的作用,可引致石油供應實際或於未來可能減少的事件,都會令油價產生強大反應。

非OPEC: OPEC以外國家的石油產量現時約佔全球石油產量的60%。非OPEC的主要產油中心包括北美洲、前蘇聯地區及北海。OPEC的油產是集中調節的,反之,非OPEC生產國是各自獨立決定產量的。此外,OPEC的油產大部分由國營石油公司(「國營油公司」)控制,而非OPEC國家的產油活動主要由國際或投資者擁有的石油公司(「投資者油公司」)進行。投資者油公司主要尋求為股東增值,並根據經濟因素作出投資決策。雖然有些國營油公司的經營方式,與投資者油公司的相近,但有很多國營油公司還有其他目標,例如提供就業、基建或收入等,以期從更廣泛層面影響國家。因此,非OPEC國家的投資以及未來的供應能力,都傾向純粹按市場情況應對變化。非OPEC國家的產油商一般都被視為價格接受者,他們的生產是因應市價而作出反應而非以控制生產的做法試圖影響價格。因此,非OPEC國家的產油商傾向按十足或接近十足產能生產,故只有少量剩餘產能。

原油需求

經合組織由美國、歐洲大部分國家以及其他先進國家組成。此等規模龐大的經濟體的耗油量較非經合組織國家為多,在2010年就佔全球耗油量的53%,但自2001年以來,經合組織國家的耗油量已下降,至2014年佔全球耗油量的49%,而非經合組織國家於同期的耗油量則上升38%。

一個國家的經濟結構情況會影響油價、經濟增長及耗油量之間的關係。已發展國家的人均汽車擁有率一般較高,因此經合組織國家的交通運輸業就總耗油量所佔的份額通常較非經合組織國家為大,但這個行業亦較為成熟,增長也較慢。因此,可左右客貨運輸的經濟情況和政策對經合組織國家的總耗油量有重大影響。很多經合組織國家有較高的燃油稅,亦有政策推動新汽車節省用油,以及促進生物燃料的使用。因此即使經濟增長強勁,凡此種種都會令耗油量增長放緩。此外,在經合組織國家的經濟中,服務業的規模往往較製造業為大,因此這些國家的經濟即使增長強勁,對耗油量的影響亦未必如非經合組織國家一樣。

經合組織國家對最終使用油價一般補貼較少,因此市場油價的變動往往都能快速反映於消費者所面對的價格。然而,因應價格的變動,令人民調整交通運輸習慣,以及讓汽車的庫存周轉並且具有更大的能源效益,卻需要一段時間。

預期油價未來的變化亦會影響消費者在挑選交通模式及購買汽車方面的決定。如預期價格會保持高企或日後會提高,較多消費者可能決定購買燃油效益較高的汽車或選用公共交通工具。類似的決定有助降低未來的石油需求,以致緩和預期的價格升幅。

不屬經合組織成員的發展中國家的耗油量近年急升。經合組織國家的耗油量由2010年的63%降至2014年的49%,而非經合組織國家的耗油量則由2010年的37%增至2014年的51%。在這段期間,在一眾非經合組織國家中,中國、印度和沙地阿拉伯的耗油量增長最高。

耗油量上升顯示這些國家的經濟急劇增長。當前及預期的經濟增長水平對全球的石油需求及價格有重大影響。商業及個人的交通運輸活動尤其需要大量石油,這是與經濟狀況直接掛鈎的。很多生產工序都以石油作為燃料或原料,而在一些非經合組織國家中,石油仍是重要的發電燃料。由於這些用途,油價會隨著經濟活動以至石油需求強勁增長而上升。很多非經合組織國家的人口亦急速增長,成為支持耗油量強勁增長的另一因素。

一個國家的經濟結構情況會進一步影響油價與經濟增長之間的關係。製造業在發展中國家的經濟往往佔相當比例,而製造業又比服務業需要耗用更多的能源。雖然非經合組織國家運輸業的耗油量在整體耗油量中通常只佔較少比例,但因經濟擴展以致客貨運輸需求增加,運輸方面的耗油量亦會隨之急劇增加。人均汽車擁有率與收入上升亦有高度的相關性,因此非經合組織國家的汽車擁有率有很大的增長空間。基於這些原因,非經合組織國家的經濟增長往往是影響油價的重要因素。中國近年經濟增長強勁,因而成為全球最大的耗能國,亦是第二大的耗油國。此外,中國耗油量日增,也是促使全球耗油量逐步遞增的主要推動者。美國能源資訊局預測未來25年耗油量的淨增幅差不多全部來自非經合組織國家。

雖然耗油量明顯地與經濟活動有緊密關係,但能源政策對這種關係亦有重大影響。舉例來說,很多發展中國家控制或補貼最終使用油價,窒礙了消費者對市價變動的反應。由於對價格的需求反應減弱,就更促使經濟增長成為主要推動非經合組織國家的需求以至全球油價的重要因素。

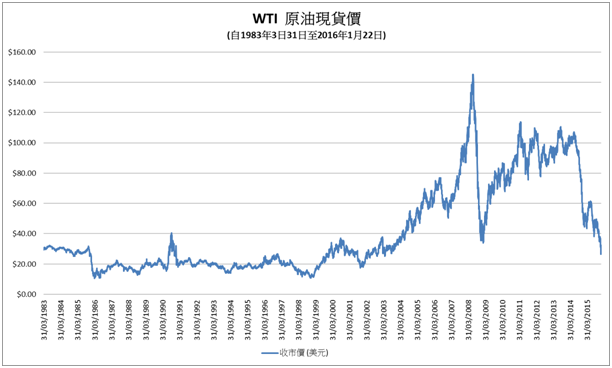

原油價格

原油價格是不同原油的每桶現貨價,通常是指西德克薩斯中質原油(「WTI」)或布倫特混合原油的價格。OPEC一籃子原油價及紐約商交所期貨價有時亦有報價。WTI原油由於質輕、含硫量低,屬非常高質原油。基於這些原因,WTI原油經常被稱為「輕質、低硫」原油,這些特性使之非常適宜煉成汽油,因此在美國列為主要的原油基準。有關WTI原油的詳情,請參閱下文「何謂WTI原油」。

布倫特混合原油是混合了來自北海15個不同油田的原油,論「輕質」與「含硫量」並不及WTI原油般優勝,但仍很適宜煉成汽油。布倫特混合原油在歐洲西北部提煉,是歐洲或非洲其他原油的主要基準。

由於原油在全球市場買賣,全球多條原油產流的價格走勢會互相緊隨,但在輕質低硫原油等級與品質較次的重質高硫原油之間,恒常有價格差異。

與地緣政治及氣候等有關的事件,可能干擾原油及產品的市場供應,因而影響原油及石油產品的價格。此類事件可能實際造成干擾,或令日後的供求情況不明朗,因而使價格有較大的波動。石油的供應和需求對短期價格變化的敏感度低或「缺乏彈性」,本質上就與油價的波動息息相關。石油產能及使用石油產品為主要能源的器材在短期而言是相對固定的。開發新供應來源或變更生產需要數年時間,在價格上升情況下,要消費者轉用其他燃料或提高燃料的效能是很困難的。在上述情況下,可能有必要出現價格上的巨大變化,以便在整個供求系統受到衝擊後,可重新平衡實際的供求情況。

全球蘊藏原油的地區,大部分歷來都是政治動盪頻仍,或常有政治事件干擾油產的情況。以往油價多次受到重大衝擊,都正值在政治事件觸發下,使石油供應受到干擾。最為觸目的有1973-74年的阿拉伯石油禁運、七十年代末及八十年代初的伊朗革命及兩伊戰爭及1990年的波斯灣戰爭。較為近期的,在尼日利亞、委內瑞拉、伊拉克、伊朗及利比亞也有政治事件干擾石油供應(或阻礙潛在資源的開發)。

由於過往出現政治事件干擾油產的情況,市場參與者經常評估未來發生干擾的可能性以及其潛在的影響。除潛在干擾事件的規模及持續期外,他們亦考慮原油庫存供應及其他產油商是否有能力抵銷潛在的供應損失。舉例來說,如市場有充裕的備用產能以抵銷潛在的干擾,其對價格可能產生的影響將小於在備用產能低下的情況。在備用產能及庫存看來不足以實質抵銷有關供應損失以致引發對潛在干擾產生重大憂慮的時候,若只考慮當前的需求和供應,價格可能會高於預期水平,因為前瞻行為會增添一個「風險溢價」。

天氣對石油供應亦起著重要的作用。舉例來說,2005年的颶風導致石油和天然氣的生產以及煉油廠關閉。為此,石油產品價格隨著市場供應下跌而大幅飆升。嚴寒的天氣使產品市場緊張,因為產油商試圖在短時間為消費者供應充足的產品,例如燃料油,因而導致價格高昂。其他諸如煉油廠停產或油管故障都可能限制石油及產品的流量,導致價格高升。

然而,此類因素對油價的影響往往相對短暫。問題一旦消退,石油和產品供應回復正常後,價格通常都會返回先前的水平。

油價、石油期貨及金融市場

市場參與者不僅買賣實際數量的石油,亦買賣於日後交付石油及其他能源衍生工具的合約。期貨市場的一項功能是發現價格,因此期貨市場亦具有影響油價的功能。

石油市場的買賣活動牽涉一連串各有意圖的參與者,甚至是個別參與人士。石油生產商及航空公司之類的市場參與者對石油及以石油為基礎的燃料的價格變動,承受重大的商業風險,因此他們會藉買賣能源衍生工具以期對沖所涉的風險。例如航空公司會買入期貨或期權,以圖避免日後的燃料費用上升至超逾若干水平,而另一方面,石油生產商可能希望藉出售期貨,以鎖定其日後所產石油的售價。

銀行、對沖基金、商品交易顧問及其他理財人士雖然對買賣實物石油不感興趣,但在能源衍生工具市場上卻很活躍,以圖從價格變動中獲利。近年,投資者亦有興趣在股票及債券投資以外,增添能源及其他商品的選擇,令其投資組合多元化或以之對沖通脹風險。

銀行、對沖基金及其他「非商業」投資者可作為商業參與者的交易對手,在期貨及衍生工具市場注入流通量。但在另一方面,有人顧慮非商業性質的商品買賣及投資可能擴大價格波動的幅度,尤其是在市場朝某一方的走勢偏強之時。

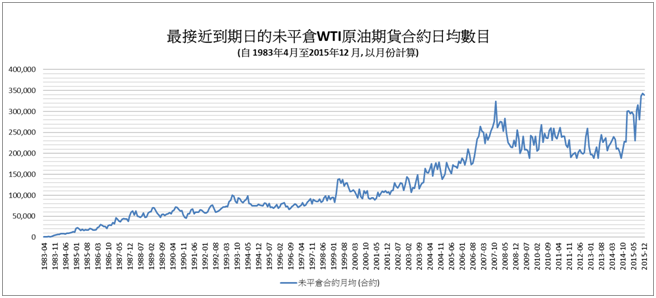

商品交易合約的活動近年趨升。交易所在某交易時段尚未結算或平倉的未平倉合約數目正好顯示期貨市場的活躍情況。

根據美國能源產品的主要商品交易所,即美國商交所計算,交易所買賣的原油期貨合約過去十年來大幅增加。

對石油有「真正」需求的商業參與者及非商業投資者,例如為投資及分散投資而有興趣買賣合約的理財人士和基金,其買賣活動日益活躍。

除運用期貨合約外,市場參與者還可藉買賣期權合約而投資於原油。期權投資所涉的潛在虧損風險有限,並且針對不利的商品價格走勢,提供類似保險的投資工具。

子基金使用甚麼指數?

子基金使用「標普高盛原油多月份期貨合約55/30/15 1M/2M/3M (美元)額外回報指數」 (「額外回報」並不代表此交易所買賣基金的表現會有任何額外的回報), 指數跟蹤在紐約商交所買賣的多個合約月份的西德克薩斯中質原油(亦稱德克薩斯輕質低硫原油)期貨合約(「WTI期貨合約」)的表現。計算指數回報所根據的是全部1個月遠期合約、2個月遠期合約、3個月遠期合約及(僅在轉倉期內)4個月遠期合約的價格變化。

指數於2020年6月15日推出,截至1995年1月16日,指數的基礎價值為100。

轉倉對指數及ETF 價格有甚麼影響?

指數中的WTI 期貨合約即將到期,此等合約會以到期日較遲的合約替換。舉例來說,於九月購入並持有的合約可指明於十月到期。隨着時間推移,於十月到期的該合約會以十一月交收的合約替換。其做法是將十月的合約出售,並購入十一月的合約。此程序稱為「轉倉」。

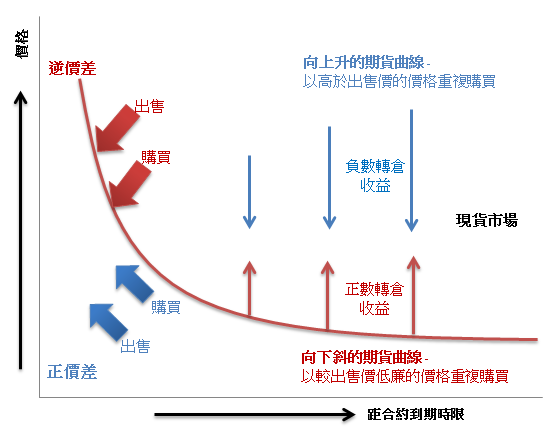

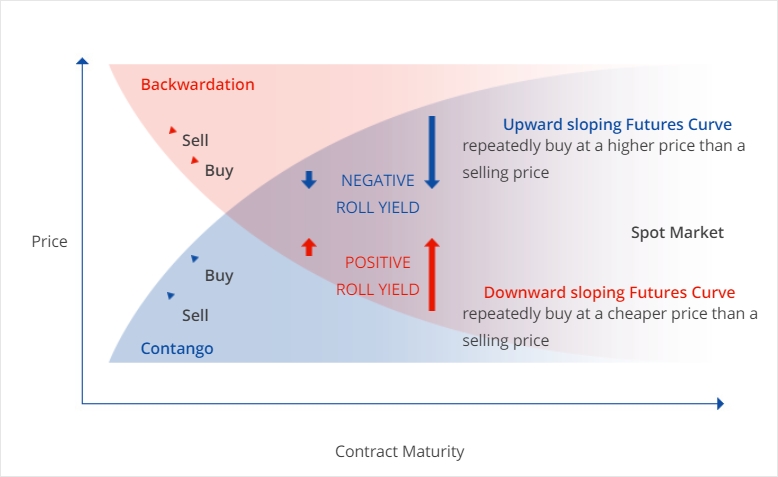

轉倉讓投資者維持十足投資。期貨曲線向下斜時,轉倉回報將是正數(「逆價差」), 期貨曲線向上升時,轉倉回報將是負數(「正價差」)。

子基金何時進行轉倉交易?轉倉交易如何進行?

指數包含有關替換(亦稱為「轉倉」)即將到期的近期合約的條文。最近期合約的轉倉每月進行,為期五日,從該月的第五個標普高盛營業日開始,至該月第九個標普高盛營業日為止。

舉例來說,在2016年5月5日(該月第四個營業日),子基金將持有100% 2016年6月合約,即第一張近期合約。為免引起疑問,第一張近期合約的最後交易日為每月25日前第四個營業日。於2016年5月6日(該日為轉倉首日,即該月第五個營業日),子基金將持有20% 2016年7月合約及80% 2016年6月合約。於2016年5月9日,子基金將持有40% 2016年7月合約及60% 2016年6月合約。在隨後的兩個營業日,子基金將按每一營業日增加20%所持有的2016年7月合約,並以同一比例減少所持有的2016年6月合約,直至2016年5月12日收市時(該日為轉倉最後一日,即該月第九個營業日),子基金將持有100% 2016年7月合約。

正價差與逆價差有甚麼隱含的影響?

「正價差」是近月期貨合約較遠期期貨合約價格低廉以致隨時日推移產生向上升的期貨價格曲線的過程(即於合約到期時期貨價格>現貨價格)。在正價差的環境下,如合約在期貨價格向下移動至與預期現貨價匯合後才轉倉,持有期貨長倉的投資者可能面臨「負數轉倉收益」。即使商品價格升值,持有期貨長倉的投資者仍可能蒙受損失。

「逆價差」與正價差相反,是近月期貨合約價格高於遠期期貨合約的情況(即於合約到期時期貨價格<現貨價格)。在逆價差的環境下,如合約在期貨價格上升至與預期現貨價匯合後才轉倉,持有期貨長倉的投資者可能面臨「正數轉倉收益」。即使商品價格升值,持有期貨長倉的投資者仍可能沒有損失。

WTI 原油以往曾因相當的石油貯存費以及高原油需求而以正價差買賣。由於計算指數時會計及轉倉收益,因此商品市場的正價差情況可能導致負數「轉倉收益」,從而可能對指數水平造成不利影響。

有甚麼因素會引致正價差或逆價差呢?

很多因素會導致正價差及/或逆價差的情況,例如:

持有成本

包括儲存相關商品所需的財務、儲存及保險費用。有些商品,例如天然氣及原油,隨著時間推移往往出現陡峭的正價差現象,因為有關的持有費用相對高昂。

交收月的市場供需情況

舉例來說,就農產品而言,在九月的收成季節付運收成期間,預期供應增加會影響價格下跌。若預期供應確實增加,即會發生逆價差的情況,期貨價格將低於現貨價。

便利收益率

這是指來自原料庫存的非金錢收益。

不規則市場走勢

在反向的市場,由於相關貨品或證券在需求高企之下相對稀缺,持有該相關貨品或證券可能較擁有合約或衍生工具有更高的盈利。

可否提供有關轉倉影響的範例說明?

以下是正價差的簡明步驟說明,請參閱下表:

| 0 日: |

ETF在100價位訂立一張最近期期貨合約 |

| 從0日起1個月後 : |

ETF透過在110價位出售該近最近期期貨合約而平倉,然後在113價位訂立一張第二最近期期貨合約,即ETF從這筆轉倉交易錄得-3的負數轉倉收益 |

| 從0日起2個月後 : |

ETF透過在115價位出售該第二最近期期貨合約而平倉。 |

| 計算ETF從0日起的盈利: |

在計算ETF的盈利時,必須計入-3的負數轉倉收益。因此ETF的盈利是115 – 100 – 3,即12。 |

| 0 日 |

1 個月後 (轉倉交易) |

2 個月後 |

|

|---|---|---|---|

| 最近期期貨合約 | 100 | 110 | |

| 第二最近期期貨合約 | 102 | 113 | 115 |

(此表僅供說明之用,由三星資產運用(香港)有限公司製備)

原油現貨價 vs. 標普高盛原油額外回報指數有什麼分別?

As the S&P GSCI Crude Oil Index ER(Excess Return does not mean any additional return on the Sub-Fund's performance) is based upon WTI Futures Contracts but not on physical WTI crude oil, the performance of the Index may differ from the current market or spot price performance of the WTI crude oil. The price movements of a futures contract are typically correlated with the movements of the spot price of the referenced commodity, but the correlation is generally imperfect and price movements in the spot market may not be reflected in the futures market (and vice versa).

For example:

During the one-year period from 1 January 2009 to 31 December 2009, the Index underperformed the spot price of WTI crude oil by 71% (the level of the Index increased by 7%, while the spot price of crude oil increased by 78%).

Large differences between the spot price and the futures price can exist because the market is always trying to look ahead to predict what prices will be. Futures prices can be either higher or lower than spot prices, depending on the outlook for supply and demand of the asset in the future.

You can find historical performance of Spot and ER indices at this link

價格

距合約到期時限

逆價差

賣

買

賣

買

正價差

負數轉倉

收益

正數轉倉

收益

向上升的期貨曲線-

以高於出售價的價格

重複購買

向下斜的期貨曲線-

以較出售價低廉的價格

重複購買

現貨市場

「正價差」 是近月期貨合約較遠期期貨合約價格低廉以致隨時日推移產生向上升的期貨價格曲線的過程(即於合約到期時期貨價格>現貨價格)。在正價差的環境下,如合約在期貨價格向下移動至與預期現貨價匯合後才轉倉,持有期貨長倉的投資者可能面臨「負數轉倉收益」。即使商品價格升值,持有期貨長倉的投資者仍可能蒙受損失。

「逆價差」 與正價差相反,是近月期貨合約價格高於遠期期貨合約的情況(即於合約到期時期貨價格<現貨價格)。在逆價差的環境下,如合約在期貨價格上升至與預期現貨價匯合後才轉倉,持有期貨長倉的投資者可能面臨「正數轉倉收益」。即使商品價格升值,持有期貨長倉的投資者仍可能沒有損失。

當指數中的WTI期貨合約即將到期,此等合約會以到期日較遲的合約替換。舉例來說,於九月購入並持有的合約可指明於十月到期。隨着時間推移,於十月到期的該合約會以十一月交收的合約替換。其做法是將十月的合約出售,並購入十一月的合約。此程序稱為「轉倉」。

轉倉讓投資者維持十足投資。期貨曲線向下斜時,轉倉回報將是正數(「逆價差」), 期貨曲線向上升時,轉倉回報將是負數(「正價差」)。

轉倉影響的範例說明?

以下是正價差的簡明步驟說明,請參閱下表:

| 0 日: |

ETF在100價位訂立一張最近期期貨合約 |

| 從0日起1個月後 : |

ETF透過在110價位出售該近最近期期貨合約而平倉,然後在113價位訂立一張第二最近期期貨合約,即ETF從這筆轉倉交易錄得-3的負數轉倉收益 |

| 從0日起2個月後 : |

ETF透過在115價位出售該第二最近期期貨合約而平倉。 |

| 計算ETF從0日起的盈利: |

在計算ETF的盈利時,必須計入-3的負數轉倉收益。因此ETF的盈利是115 – 100 – 3,即12。 |

| 0 日 |

1 個月後 (轉倉交易) |

2 個月後 |

|

|---|---|---|---|

| 最近期期貨合約 | 100 | 110 | / |

| 第二最近期期貨合約 | 102 | 113 | 115 |

(此表僅供說明之用,由三星資產運用(香港)有限公司製備)